売り手と買い手との間の資本関係

2016年9月1日号(「公正な価格」を考える19号)

弁護士・公認会計士 片 山 智 裕

1 売り手と買い手との間の資本関係

これまでは,売り手と買い手との間に資本関係がないケースを考察してきましたが,組織再編では,売り手と買い手との間に資本関係があること(グループ内組織再編)が少なくありません。特に売り手と買い手との間に実質的な支配従属関係があるケースでは,経済的に不利な組織再編や不公正な対価の組織再編が,売り手と買い手の双方の株主総会で承認され,実行される場合があります。後に詳しく述べますが,ある組織再編を承認するか否かについて,企業自体の利害とその株主の利害は必ずしも一致するわけではなく,売り手と買い手との間に実質的な支配従属関係があるケースでは,企業自体にとっては経済的に不利な組織再編であっても,支配株主(=取引相手)にとっては有利であるため株主総会で承認される場合があるからです。

2 売り手と買い手との間に実質的な支配従属関係があるケース

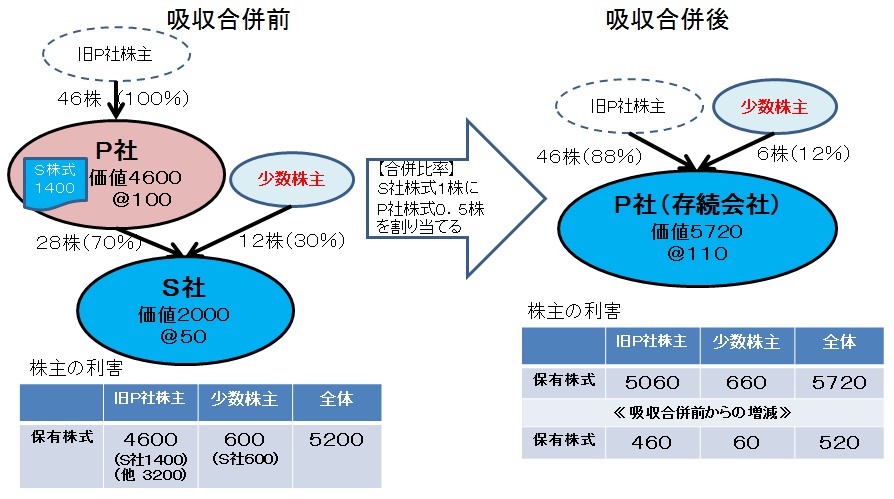

例えば,子会社(消滅会社)の少数株主に親会社(存続会社)の株式を交付する吸収合併のケースで,価格と価値の関係を考察してみましょう。下図のとおり,P社(企業価値4600,発行済株式46株,@100)がS社(企業価値2000,発行済株式40株,@50)の株式70%(価値1400)を有している状況で,P社がS社を吸収合併すると,シナジー効果により企業価値5720に増加するとします。

このようなケースでは,実務上,合併比率を,組織再編前の1株当たり株式価値に応じ,S社株式1株に対してP社株式0.5株を交付すると定めることが少なくありません。これにより,S社少数株主の株式12株にP社株式6株を交付することになるので,吸収合併後のP社の発行済株式は52株(@110)となります。株主の利害をみてみると,S社少数株主は,吸収合併前はS社の企業価値600を把握していますが,吸収合併後はP社の企業価値660を把握しており,株式価値が60増加しています。この増加価値60は,P社全体の増加価値520のうち,吸収合併前に旧P社株主とS社少数株主がそれぞれ把握していた企業価値の比(4600:600)でS社少数株主に配分されていることがわかります。

投稿者: